Z estońskiego CIT-u, jak podkreślał prowadzący webinarium, będzie mogło skorzystać więcej firm niż zwyczajowo podlega regulacjom odnośnie podatku dochodowego:

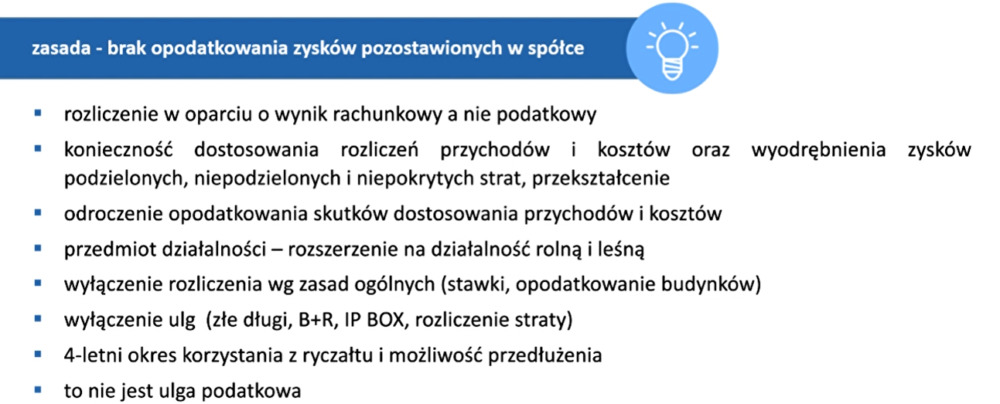

– Podmioty prowadzące działalność rolną i leśną, tradycyjnie są wyłączone z ustawy o podatku dochodowym od osób prawnych, bo dotyczą ich odrębne przepisy. Zgodnie z planowanymi zmianami, aktywność tego rodzaju, jeśli jest prowadzona obok innej, zostanie potencjalnie objęta podatkiem estońskim.

Przyjęcie przez firmę tego mechanizmu wiąże się z odejściem od rozliczenia na zasadach ogólnych – precyzował Ostrowski:

– Zapominamy o przychodach i kosztach podatkowych, amortyzacji, wreszcie o stawkach podatkowych i osobnej formule opodatkowania budynków. Co więcej, wyłączone zostają też ulgi związane z CIT-em, np. B+R lub IP Box.

Kto może skorzystać, a kto nie?

0% CIT posłuży spółkom z ograniczoną odpowiedzialnością i akcyjnym, które nie mają akcji czy udziałów innych firm. Ich maksymalny przychód może wynosić 100 milionów złotych, ale z uwagi na 4-letni okres rozliczenia, w jednym roku podatkowym przedsiębiorstwu wolno przekroczyć tę wartość:

– Ustawodawca mówi, że w miarę upływu lat trzeba mierzyć średnią, istotne jest, by właśnie przeciętne wartości nie przekroczyły ustalonej kwoty – tłumaczył ekspert.

Z estońskiego CIT-u wyłączone są m.in. przedsiębiorstwa finansowe (np. banki, towarzystwa ubezpieczeniowe i firmy leasingowe) oraz instytucje pożyczkowe. Nie skorzystają z niego również przedsiębiorstwa objęte decyzją o wsparciu inwestycji w Specjalnych Strefach Ekonomicznych, a także organizacje utworzone w wyniku podziału lub łączenia.

Stawka podatkowa przy wypłacie zysków

W przypadku małych płatników stawka podatkowa w momencie wypłaty dywidend wyniesie 15%, dla pozostałych będzie to 25% podstawy opodatkowania. Dodatkowo istnieje możliwość obniżenia stawki, jeżeli podmiot zwiększa inwestycje:

– W razie wzrostu wartości inwestycji o 50% w okresie 2-letnim lub o 110% w 4-letnim można obniżyć stawkę o 5 punktów procentowych. Wówczas będzie wynosiła w małych firmach 10%, w większych 20%. Jednak uwaga, obniżenie ma zastosowanie do zysków, które pozostaną w spółce do momentu wyjścia z systemu estońskiego, czyli mechanizm nie obejmuje dywidend wypłacanych na bieżąco – wyjaśniał Jarosław Ostrowski.

Finansowanie technologii

Jak zaznaczył ekspert, estoński CIT nie przekłada się wprost na działania w obszarze transformacji cyfrowej, ale pomaga zaoszczędzić pieniądze i przeznaczyć je na cele związane z przekształcaniem procesów w przedsiębiorstwie. Podobnie jest w przypadku ulg podatkowych lub obniżenia obciążeń finansowych, o których specjalista mówił przed miesiącem podczas naszego webinarium poświęconego uldze B+R i IP Box. Natomiast bezpośredni związek z technologiami cyfrowymi będzie miała ulga na robotyzację, omawiana na wcześniejszym spotkaniu przez Beatę Lubos z Ministerstwa Rozwoju, Pracy i Technologii. Już w listopadzie zapraszamy natomiast na webinar przygotowywany przez eksperta Platformy Przemysłu Przyszłości, Piotra Kryjoma, na temat finansowania działalności innowacyjnej i wsparcia dla startupów.