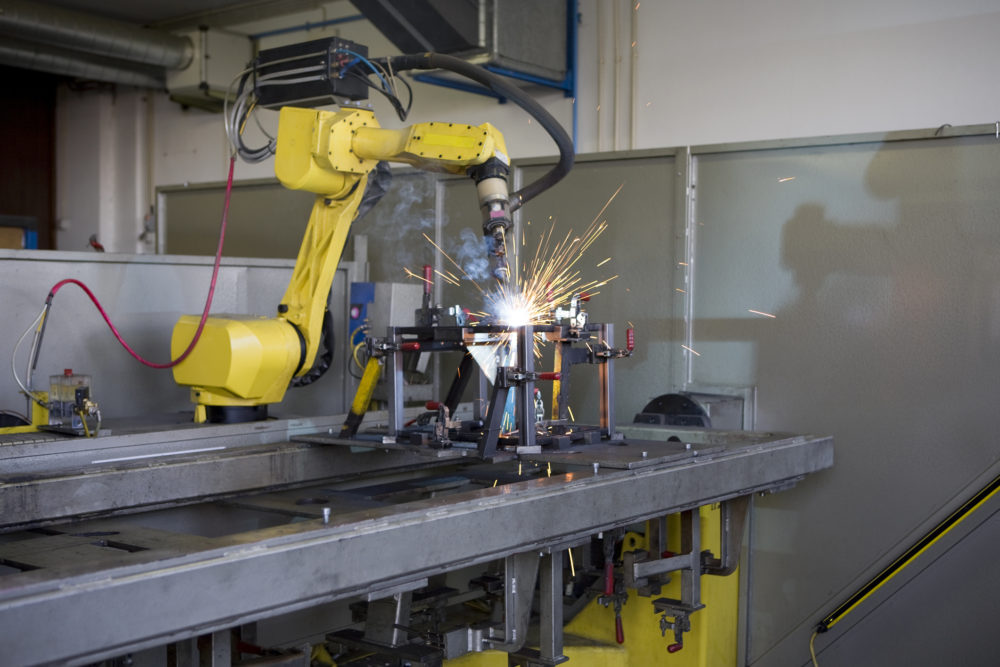

Przedsiębiorstwa produkcyjne, które chcą usprawnić procesy wytwarzania, mogą odliczyć od podstawy opodatkowania 50% kosztów uzyskania przychodów poniesionych na robotyzację. Dotyczy to zakupu nowych robotów przemysłowych oraz maszyn i urządzeń peryferyjnych funkcjonalnie z nimi związanych – chodzi np. o chwytaki i dodatkowe narzędzie wyposażenia robotów służące do malowania, lutowania, paletyzacji, sortowania czy piaskowania, a także tory jezdne, słupowysięgniki i stacje załadowcze. Ulgą objęte są też koszty nabycia przedmiotów i sprzętu pomocnych w zapewnieniu ergonomii i bezpieczeństwa stanowisk, przy których współdziałają ludzie i roboty, takich jak bariery fizyczne oraz czujniki. Następną kategorią są koszty związane z urządzeniami pozwalającymi zdalnie diagnozować, monitorować lub serwisować roboty. Poza urządzeniami i maszynami, ulga obejmuje wartości niematerialne i prawne potrzebne do poprawnego wdrożenia sprzętu, usługi szkoleniowe, jak również opłaty wynikające z leasingu sprzętu. Odliczenie zostało wprowadzone na 5 lat, do końca roku podatkowego rozpoczętego w 2026.

Ulga na produkcję próbną

Z kolei tzw. ulga na prototypy umożliwia odliczenie 30% kosztów próbnej produkcji i wprowadzenia na rynek nowego produktu (z zastrzeżeniem, że kwota nie może przekroczyć 10% dochodu z źródeł innych niż zyski kapitałowe). Jak czytamy w ustawie o podatku dochodowym od osób prawnych, próbna produkcja obejmuje rozruch technologiczny procesu wytwarzania towarów powstałych w wyniku prac badawczo-rozwojowych. Natomiast przez wprowadzenie produktu na rynek ustawodawca rozumie działania mające na celu przygotowanie dokumentacji, która pozwoli uzyskać certyfikaty i zezwolenia niezbędne do uruchomienia sprzedaży. Nowe regulacje zawierają katalog zarówno kosztów produkcji próbnej (m.in. zakup materiałów i surowców), jak i nakładów związanych z wprowadzeniem produktu na rynek (np. badania cyklu życia produktu).

Ulga na wsparcie innowacyjnych pracowników

Trzeci mechanizm podatkowy dotyczy odliczenia wydatków poniesionych na zatrudnienie ekspertów w celu zmniejszenia kosztów wytwarzania własności intelektualnej. Jest przeznaczony dla firm prowadzących działalność badawczo-rozwojową i zatrudniających pracowników, którzy się nią zajmują – w wyniku ulgi da się pomniejszyć kwotę zaliczek na podatek. Są jednak warunki: z preferencji mogą skorzystać pracodawcy, którzy w danym roku ponieśli stratę lub ich podstawa opodatkowania była niższa od kwoty odliczenia z tytułu ulgi na badania i rozwój. Dodatkowy wymóg dotyczy czasu pracy poświęcanego przez pracowników na R&D – powinien wynieść co najmniej 50% miesięcznie.

Nawigator Finansowy

Szczegółowe informacje o powyższych mechanizmach, uldze na B+R oraz IP Box, można znaleźć w Nawigatorze Finansowym. Narzędzie ułatwia wyszukiwanie źródeł finansowania transformacji w kierunku przemysłu 4.0: funduszy, programów, konkursów. Aplikacja, po wskazaniu wielkości przedsiębiorstwa i rodzaju wsparcia, podaje listę dostępnych instrumentów. Przy każdym mechanizmie jest formularz kontaktowy, służący konsultacji koncepcji przedsięwzięć, np. w kontekście wyboru odpowiedniej dotacji czy pożyczki. Nawigator Finansowy jest zintegrowany z Platformą Cyfrową Przemysłu Przyszłości – użytkownicy serwisu mogą dodatkowo skorzystać z kryteriów wyszukiwania dotyczących obszaru transformacji, zakresu terytorialnego pomocy czy rodzaju podmiotu ubiegającego się o wsparcie.